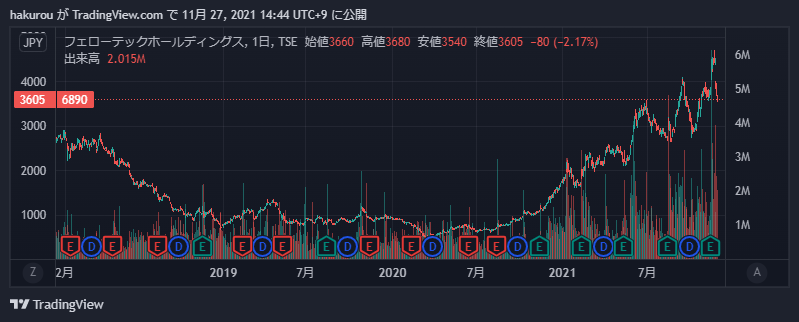

【PO】フェローテック(6890) ~新中計達成へ向けて最大222億円の資金調達。積極投資は評価されるか?

足元の利益水準と成長性を考えれば、PO発表後の株価は割安な水準まで下落

2021年11月22日、フェローテックホールディングス (6890)が公募増資を発表しました。

同社は、磁性流体などの高い技術力に特徴があり、半導体製造装置に使われる真空シールでは世界シェアの約65%を持っています。もともと設備投資関連に強みがありましたが、最近では消耗品などのマテリアルにも業容を拡大し、特に中国の半導体製造関連で売上を伸ばしています。

今期は、2021年5月28日に意欲的な新中期経営計画を発表して注目されたほか、11月12日には通期計画の売上を+8.7%、経常利益を+17.5%上方修正しており、株価は11月19日に4,695円の上場来高値を付け、PO発表直前の11月22日終値は4,430円でした。PO発表後は株式持ち分の希薄化を織り込んで株価は下落、11月26日終値は3,605円となっています。増資発表直前からの下落率は▲18.6%に達し、増資による約12.5%の希薄化をすでに織り込んでいます。POでは4~6%ディスカウントが加わるので、公募価格は割安な水準で決定しそうです。

今回の増資は、後述しますが中期経営計画で開示している950億円の投資資金の一部であり、 増資資金が高収益案件と長期的成長のために投資され、中期的な営業キャッシュフローを大きく増加させるためだと考えれば評価できるのではないでしょうか。

現在は東証ジャスダックスタンダード上場ですが、時価総額1400億円とそこそこの規模があり、2022年4月に東証が実施する市場区分見直し時には最上位のプライム市場への移行が期待されています。なお、市場区分見直しの発表は2022年1月11日の予定です。

PO概要

485万8300株の公募増資及び最大72万8700株のオーバーアロットメントによる売出しに伴う第三者割当増資を予定しています。

発行株式数は3,895万株→最大4,454万株に増加するため、既存株主にとっては持ち分の約12.5%の希薄化となります。

同社は、今回の増資で約222億円を調達し、173億円はグループの設備投資に、残額は社債償還や借入金の返済に充当する予定となっています。

野村証券が主幹事で、条件決定は12月1日~7日(最短で12月1日)を予定しています。

今後3年間で総額950億円の投資

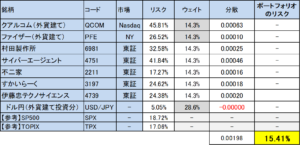

同社は2021年5月に公表した中期経営計画で、今後3年間で総額950億円(中短期550億円、長期400億円)の投資を行うことを表明しています。この投資にどれほどの期待がもてるのか、ざっくりと考えてみました。

高ROI案件に投資し、中期の営業キャッシュフローは1.6倍に

前期の営業キャッシュフローが132億円なので、このままの状況が続いた場合の今後3年間の営業キャッシュフローは3年分で396億円が期待されます。

中期経営計画によると、今後3年間で950億円投資を実行した場合の営業キャッシュフローは3年分で650億円ですので、先ほどの396億円と比較すると約1.6倍(!)となっています。

また、950億円の投資効果による営業キャッシュフローの増分は254億円となり、単純計算した投資リターン(ROI)は26%(254/950)となります。950億円の投資には400億円の長期投資が含まれているので、中期のキャッシュフローに影響がある投資額は550億円、この分のROIは46%(254/550)です。

なので、今回のPOで既存株主にとっては12.5%の持ち分が希薄化されますが、増資資金はROI46%の収益案件と長期的成長のための案件に投資され、中期の営業キャッシュフローを1.6倍にするためだと考えれば許容できるのではないでしょうか(この通りならむしろ歓迎ですね)。あとは、経営計画の実現可能性、経営陣への信頼などの問題となります。

今後3年間は新たな資金調達の必要はなさそう

また、950億円の資金手当てを推測すると、今回のPOによる調達額222億円のうちグループ設備投資に充てる金額が173億円とされており、既に実施済みの中国子会社を通じた資金調達額が186億円ですので、残りは591億円となります。この金額は3年間の営業キャッシュフロー650億円で賄える範囲内となっているため、計画通りに進めば向こう3年間は新たな資金調達の必要はないといえるでしょう。

お世話になります

フェローテックですが、増資後の下げがきついですね。私はフェローテックを数年間現物で保持しており、上げ下げはかなり経験しましたが、今回のように前向きな増資に対する希薄化懸念からの下げはかなり不快なものとなっております。

もちろん現物でここまで持ちましたので、売るつもりはなく、それこそ10000円まではという感じですが、信用分を抱えておりそれをどうしたものかと逡巡しております。

現物を多少売り、損切りという考えもありますのでその辺りですかね。あと半年ぐらいの間がありますのでせめて4000はと。それで損切りかなと考えています。

氏のご考察大変参考になりました。相場は行き過ぎてしまうものですが、もう少し見てみたいと思います。

ありがとうございました。

コメントありがとうございます。

「下がったから割安」といった書き方をしてしまいましたが、おっしゃる通り既存ホルダーにとっては割安も何もないですね。

株価1万円を超えるような成長をイメージすると、資金調達なしには難しいと思いますので、必要な増資なんだと考えます。

ただ、新中計の投資計画で増資をにおわせていたものの、11月12日に上方修正して上場来高値を付けたあと、22日に増資発表というタイミングはお行儀が悪いなあと思いました。投資家目線で考えれば、上方修正と同時に増資の発表をするのが筋でしょう。

経営者としては会社を成長させることが投資家の利益にもなると考えて行動しているはずですが、資金調達に関しては専門家である金融機関、特に主幹事証券会社の提案を信頼していると思われ、増資などのスキームに関しては証券会社の営業姿勢が問われることだと思います。

証券会社の引受部門がどこを向いて営業をしているのかという問題ですが、投資家を出し抜くような行為は、結局は発行会社にとっても有利とはいえない状況になる可能性があると認識していただきたいです。そもそも、発表後の急落を考慮すれば有利な価格で発行できるのかも定かではないですし、上方修正で急上昇~増資発表で急落という状況を作ってしまうと、株価が乱高下して無用にボラティリティを高めることになり投資家の株式保有コストを上昇させるため、株主作りという面からも発行企業にとってマイナスになります。